9 ноября стартовало первое публичное размещение компании

Напомним, на IPO стоимость одной акции «КазМунайГаза» составляет 8406 тенге. Прием заявок инвесторов начался 9 ноября 2022 года и завершится для институциональных инвесторов 30 ноября 2022 года, а для розничных инвесторов – 2 декабря 2022 года.

О компании КМГ

«КазМунайГаз» является национальной нефтегазовой компанией Казахстана с вертикально интегрированными операциями по добыче и переработке нефти. По состоянию на 31 декабря 2021 г. компания также осуществляла эксплуатацию сети трубопроводов для транспортировки сырой нефти, которая обладает самой большой протяженностью и пропускной способностью из всех трубопроводных сетей в Казахстане. Кроме того, компания является оператором четырех НПЗ в Казахстане и двух в Румынии. На данных предприятиях была проведена комплексная модернизация.

Основные направления деятельности компании включают: разведка и добыча нефти и газа; транспортировка нефти; участие в разработке и реализации государственной политики, связанной с нефтью и газовой промышленностью; переработка и торговля сырой нефтью и нефтепродуктами (дизель, бензин, битум и другие продукты).

Компания владеет подтвержденными и вероятными извлекаемыми запасами нефти и газового конденсата в количестве 3 918 771 тысячи баррелей. Также компания владеет подтвержденными и вероятными промышленными запасами газа в количестве 145 737 миллионов кубических метров.

КМГ является оператором четырех НПЗ в Казахстане, на которых была проведена масштабная модернизация.

Основным направлением деятельности является поставка высококачественного топлива на местный рынок. В Центральной и Восточной Европе компания является оператором двух НПЗ в Румынии, включая НПЗ Petromidia – крупнейший НПЗ в стране. Кроме того, компания владеет сетью заправочных станций в Румынии, Болгарии, Грузии и Молдове, состоящей из 680 станций.

Данные: ФНБ «Самрук-Казына»

Данные: ФНБ «Самрук-Казына»

Основные финансовые показатели КМГ

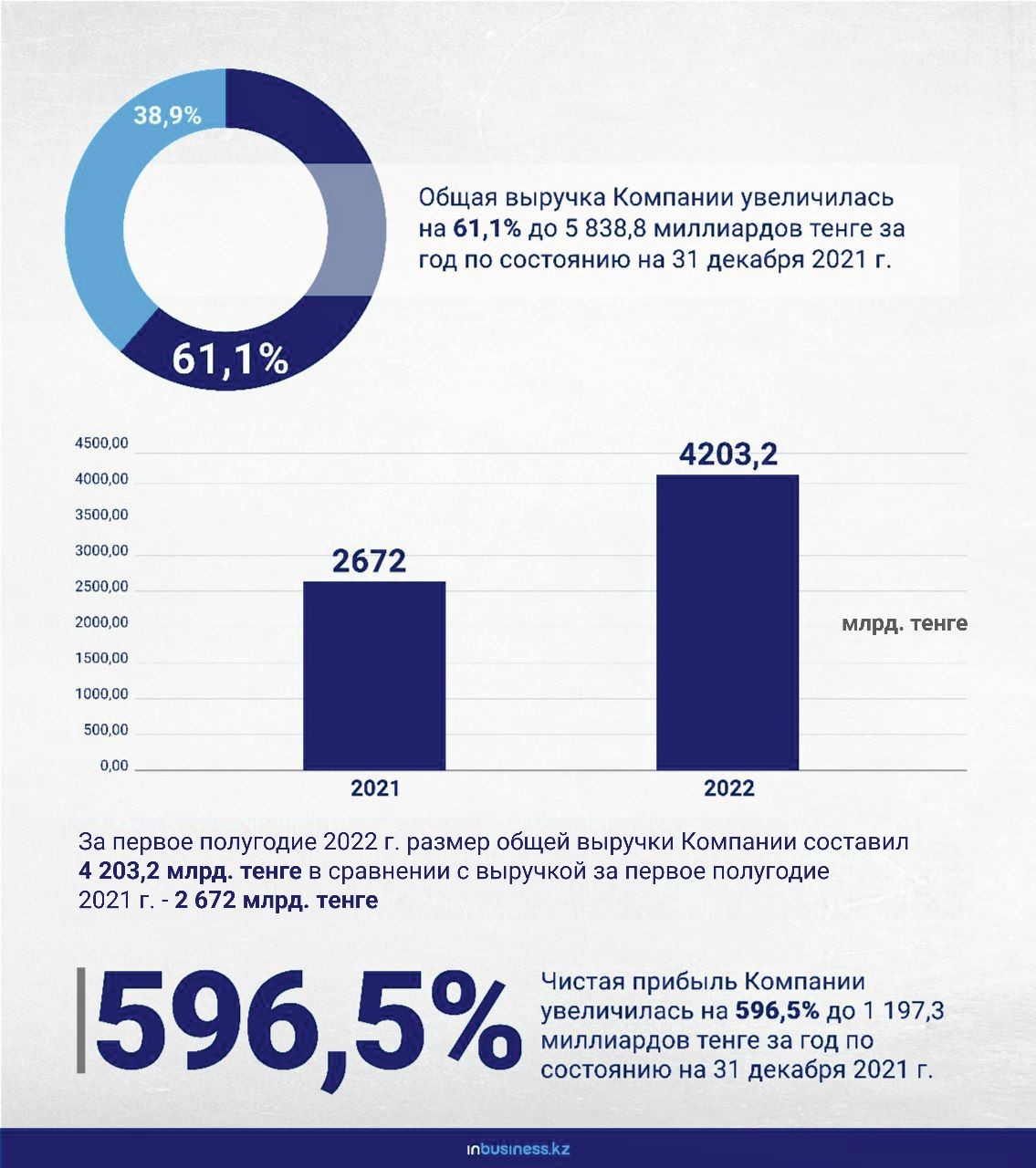

- За первое полугодие 2022 года выручка увеличилась на 57,3% и составила 4203 млрд тенге (9339 млн долл. США) по сравнению с 2672 млрд тенге (6299 млн долл. США) в первом полугодии 2021 года.

Данные: ФНБ «Самрук-Казына»

Данные: ФНБ «Самрук-Казына»

- Общая выручка компании увеличилась на 61,1%, до 5838,8 миллиарда тенге за год по состоянию на 31 декабря 2021 г.

- Чистая прибыль компании увеличилась на 596,5%, до 1197,3 миллиарда тенге за год по состоянию на 31 декабря 2021 г.

- За первое полугодие 2022 г. чистая прибыль компании составила 676,9 миллиона тенге в сравнении с доходом за первое полугодие 2021 г. – 644,4 миллиона.

- Текущие кредитные рейтинги компании были пересмотрены и оценены S&P на уровне «BB+» (прогноз «негативный»), Moody’s на уровне «Baa2» (прогноз «стабильный») и Fitch на уровне «BBB-» (прогноз «стабильный»)

Данные: АО «НК «КазМунайГаз»

Данные: АО «НК «КазМунайГаз»

Параметры размещения

Группа проведет локальное IPO на Казахстанской фондовой бирже (KASE) и Международной бирже Астаны (AIX). Тикер акции на KASE – KMGZ, на AIX – KMG. В рамках IPO инвесторам будет предложено не более 30,5 млн простых акций по цене 8406 тенге за одну акцию. В итоге объем IPO составит 256 млрд тенге, или 5% доли в группе. Рыночная капитализация составит 5,1 трлн тенге. Прием заявок стартовал 9 ноября 2022 года и завершится 2 декабря 2022 года. Продавцом этих акций будет АО «Самрук-Казына».

Как отметил глава ФНБ «Самрук-Казына» Алмасадам Саткалиев, в рамках предложения фонд, которому принадлежит 90,42% акций, намерен предложить к приобретению широкому кругу инвесторов (с приоритетом для граждан Казахстана) до 30 505 974 акций, что составляет приблизительно до 5% от общего количества всех акций.

Таким образом, в первую очередь будут удовлетворены заявления граждан Казахстана. Согласно этому принципу: заявления граждан Казахстана удовлетворяются в первоочередном порядке (до всех заявлений инвесторов других категорий) в максимально возможном количестве от общего количества размещенных акций. Заявления других инвесторов (в том числе институциональных инвесторов – резидентов Казахстана и инвесторов-нерезидентов) удовлетворяются во вторую очередь в максимально возможном количестве от общего количества размещенных акций за вычетом количества акций, необходимого для полного удовлетворения всех заявлений граждан Казахстана.

Почему стоит покупать акции КМГ

- Важнейшая национальная компания. «КазМунайГаз» является вертикально интегрированной нефтегазовой компанией, занимающейся разведкой, добычей, транспортировкой и переработкой нефти. Группа имеет статус национальной компании, что дает ей приоритетные преимущества по части недропользования нефтегазовых месторождений. К тому же нефтегазовая сфера является самой важной отраслью Казахстана, что дает группе привилегированное положение и позволяет рассчитывать на государственную поддержку в случае самых неблагоприятных сценариев развития событий

- Сильный фундамент из нефтяных активов. «КазМунайГаз» владеет большим количеством нефтегазовых активов, а доля КМГ в нефтедобыче Казахстана составляет 26,4%. Также группа имеет доли в трех мегапроектах, чья общая добыча составляет примерно 1,2% от мирового производства нефти. Эти проекты генерируют существенные денежные потоки (65% всей прибыли КМГ в 2021 году) и имеют огромные запасы нефти. Например, срок жизни Кашагана составляет 120 лет при текущем уровне добычи. К тому же цены на нефть в тенговом выражении выросли на 76% г/г, что позволяет рассчитывать на рост дивидендов уже в этом году, а долларовая выручка КМГ дает возможность инвесторам снизить валютный риск портфеля.

- Перспективы роста. Группа намерена и далее развивать традиционные направления бизнеса в сфере добычи углеводородов. В то же время в нефтепереработке группа запускает новое производство. В частности, в этом году планируется запуск завода по выпуску полипропилена мощностью в 500 тыс. тонн. А к 2026 и 2027 гг. «КазМунайГаз» планирует ввести в эксплуатацию заводы по выпуску бутадиена и полиэтилена. Кроме того, ТШО завершает программу расширения и в ближайшие 2 года нарастит нефтедобычу примерно на 45%, что значительно увеличит денежные потоки группы.

Дивиденды

Компания согласно дивидендной политике намерена выплачивать до 50% свободного денежного потока в качестве дивидендов. В следующие три года компания выплатит как минимум 200 млрд KZT ежегодных дивидендов (в сумме всем своим акционерам) в случае, если среднегодовая цена на нефть составит не менее 70 долларов США за баррель. Основным фактором при решении о выплатах станет уровень долговой нагрузки, выраженной в соотношении чистого долга к скорректированной EBITDA.

Как отмечает аналитик Freedom Finance Global Данияр Оразбаев, оценка «КазМунайГаза» была основана на методе DCF (дисконтированные денежные потоки), который учитывает прогнозные денежные потоки, поступающие и выходящие в/из компании.

«Также мы отдельно оценили наиболее крупные компании, в которых «КазМунайГаз» не имеет контрольные доли. В перечень таких входят «Тенгизшевройл» (ТШО), «КМГ Кашаган Б.В.», «Каспийский трубопроводный консорциум» (КТК) и «Мангистаумунайгаз». Так как по большей части поступающие денежные потоки являются долларовыми, включая акции КМГ, в свой портфель можно ожидать диверсификацию валютного риска. Наша оценка учитывает выросшие ставки на рынках капитала, а также ожидаемый рост прибыли КМГ ввиду увеличения нефтедобычи ТШО, двукратного увеличения доли КМГ в «КМГ Кашаган» и запуска новых производств в сфере нефтехимии. Наша итоговая целевая цена составила 12 800 тенге с потенциалом роста в 52% от цены размещения. Рекомендация – «Покупать», – отметил Д. Оразбаев.

Как подать заявку через Freedom Finance Global:

- открыть счет можно онлайн на сайте;

- позвонить в call-центр (по номеру 7555, звонок бесплатный);

- прийти в офис (есть во всех крупных городах Казахстана).

Кроме того, потенциальные инвесторы, придя в офисы Freedom Bank, Freedom Life, Freedom Insurance или Freedom Mobile, смогут получить первичную информацию от консультантов по тому, как быстро открыть счет для участия в IPO.

Оставить комментарий