Казахстанский эксперт поделился видением развития отрасли после создания общего рынка ЕАЭС.

Что происходит со стоимостью топлива и чего ожидать от создания общего рынка ЕАЭС, какие факторы влияют на удорожание бензина и какую роль в этом могут играть автозаправочные станции – на эти вопросы отвечает Ерлан Жаукин, эксперт по рынку нефти и газа.

Насколько в среднем ежегодно дорожает бензин в Казахстане

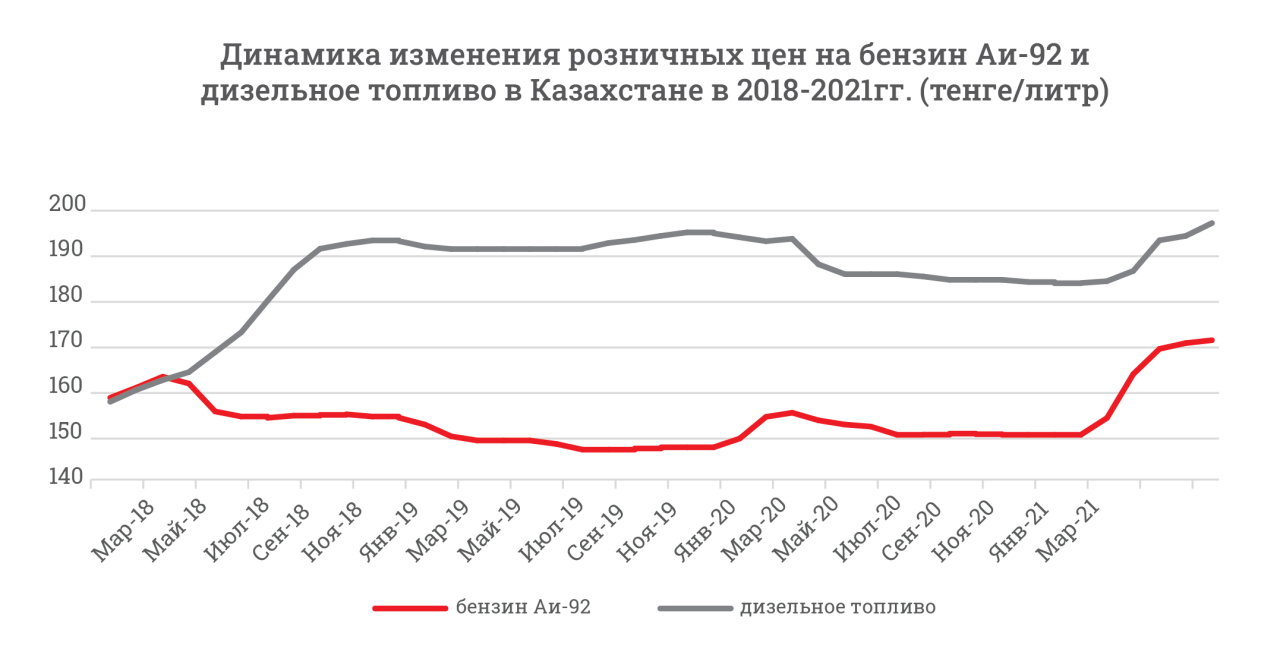

Исходя из статистики, которую приводит эксперт, за 2018-2021 годы стоимость бензина АИ-92 на казахстанском рынке выросла за 3,5 года на 8%, а дизельного топлива – на 25%. Цена на бензин АИ-92 в Казахстане растёт в среднем на 2,5% в год, а на дизтопливо – на 7% в год.

«При этом однозначно утверждать, что цены на ГСМ в Казахстане растут, нельзя, – комментирует статданные Ерлан Жаукин. – Наблюдаются и периоды снижения розничных цен на бензин АИ-92, как это было во второй половине 2018 года и во втором квартале 2020 года».

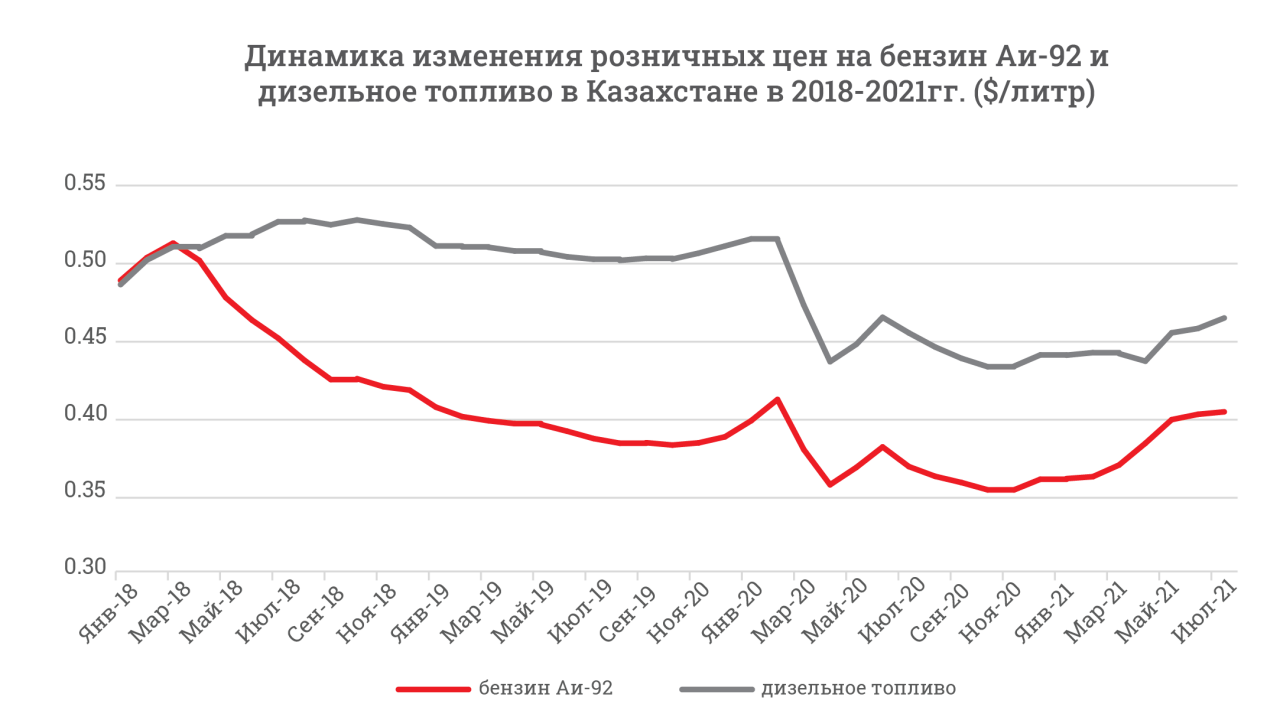

Эксперт по рынку нефти и газа акцентирует внимание и на долларовом эквиваленте розничной цены в Казахстане: «Она снижается, что обусловлено ослаблением курса национальной валюты с 327,01 тенге за доллар в январе 2018 года до нынешних 427,7 тенге за доллар в июле 2021 года».

Таким образом, стоимость топлива имеет тенденцию к снижению в сравнении с розничными ценами во всем остальном мире. По оценке Жаукина, объективная минимальная розничная стоимость бензина АИ-92 и дизельного топлива должна находиться в коридоре 0,46-0,5 доллара за литр. По данным сайта GlobalPetrolPrices на 12 июля 2021 года, стоимость бензина марки АИ-95 в Казахстане ниже по сравнению с крупнейшими нефтедобывающими странами (Азербайджаном, Россией, Саудовской Аравией и ОАЭ).

«Утверждение, что в Казахстане цены на топливо только растут – не объективно. Темп роста стоимости бензина не догоняет ежегодный уровень инфляции, а дизельное топливо растёт в рамках инфляционного коридора», – говорит Ерлан Жаукин.

Какие факторы влияют на удорожание топлива

- Существенные объёмы перетоков топлива в приграничных с Россией и Кыргызстаном регионах страны. На сегодня правительство РК ещё вводит ограничительные меры, применяя различные формы запретов на вывоз топлива за пределы страны. Но с вступлением в силу норм, предусмотренных созданием общих рынков стран ЕАЭС, применение таких протекционистских мер будет неприменимо.

- Невозможность субсидирования внутреннего рынка нефтедобывающими компаниями. По оценке эксперта, это наиболее существенный фактор роста цен на топливо.

«Исторически нефтедобывающие компании предоставляли скидки при поставке нефти для её переработки на НПЗ РК в размере 50-60 долларов за тонну. Данный механизм был безболезненным для отрасли до 2014-2015 годов. Тогда потребность в нефти на внутреннем рынке страны составляла около 14,5 млн тонн, котировки нефти на мировом рынке были на очень высоком уровне, добыча на большинстве месторождений, обеспечивающих внутренний рынок нефтью, была на пике.

С 2018 года на фоне существенного снижения мировых котировок, увеличения объёмов потребления нефти внутри страны до 16,5-17 млн тонн, существенного снижения дебита скважин стареющих месторождений и административного сдерживания цен на рынке страны размер скидки при поставках нефти вырос до 130, в отдельные периоды – до 150 долларов за тонну», – приводит данные Ерлан Жаукин.

Есть ли влияние розничных сетей АЗС на повышение стоимости топлива

АЗС – это своего рода магазин, реализующий продукт потребителю, имея при этом какую-то торговую наценку, контроль которой находится под постоянным надзором антимонопольных органов. В качестве примера напомним, что на прошлой неделе Агентство по защите и развитию конкуренции РК по итогам проведённого анализа установило, что рост цен на юге страны на дизельное топливо имеет спекулятивный характер, и обязало 19 автозаправочных станций устранить признаки сговора путём снижения стоимости дизтоплива.

Какие расходы входят в разницу между оптовой ценой бензина на НПЗ и его стоимостью на АЗС

По данным Ерлана Жаукина, текущая разница между оптом и розницей составляет 26 тенге за литр или около 18%. В эту разницу входит стоимость транспортировки ж/д-цистернами и услуги хранения на нефтебазе (около 10 тенге за литр) и стоимость доставки бензина от нефтебазы до АЗС (три тенге за литр).

«В оставшиеся 13 тенге розничный реализатор должен уместить текущие расходы по содержанию и мелкому ремонту АЗС, предусмотреть выплату заработной платы сотрудникам, своевременно оплатить налоги и проценты по обслуживанию банковских займов. Фактически сегодня можно говорить о 1,5-2 тенге за литр чистой прибыли АЗС», – говорит эксперт.

В России разница между ценой на заводе и ценой на АЗС составляет 10-11%. Учитывая высокую плотность дислокации НПЗ РФ, а также наличие сети магистральных нефтепродуктопроводов, транспортная составляющая на российском рынке весьма низкая. В Азербайджане – около 15%, однако необходимо учитывать фактическое отсутствие транспортной составляющей из-за небольшой территории. На европейских рынках она достигает 25-30% в зависимости от удалённости субъекта рынка от НПЗ или морского порта.

Насколько непосредственно само топливо является источником дохода для АЗС

АЗС сегодня – не просто заправка. Это место обслуживания, на котором можно произвести мелкий ремонт или помыть авто, приобрести продукты питания, перекусить в придорожном кафе и так далее.

«Ряд трассовых сетей АЗС предоставляет услуги гостиниц для водителей большегрузов и автотуристов. Автомобильный туризм получил широкое развитие и в Казахстане не только из-за ограничительных коронавирусных мер, но и на фоне развития внутреннего туризма. Расширение спектра услуг – это прежде всего повышение качества обслуживания. Сегодня АЗС может удовлетворить множество потребностей клиента, предоставив качественный и ненавязчивый сервис. Розничная реализация топлива сегодня не приносит высокого дохода, так что это прежде всего возможность развития бизнеса и получения дополнительного дохода, требующая инвестиций», – комментирует расширение спектра услуг АЗС эксперт.

Как повлияет создание общего рынка нефти и нефтепродуктов в 2024 году на Казахстан и локальные сети АЗС

Отвечая на вопрос, с какими проблемами сталкиваются розничные сети, спикер отмечает, что основной проблемой на сегодня является крайне низкий уровень маржинальности топливного бизнеса. «На фоне роста цен антимонопольные органы страны жёстко реагируют на любое изменение цены топлива. При этом после реализации топлива сегодня с низкой маржой, завтра такой возможности может и не быть, так как цена уже выросла».

«2024 год уже не за горами, казахстанский топливный бизнес должен подойти к нему максимально подготовленным. Существующая разница в ценах на рынках Казахстана, России и Кыргызстана может фактически смыть топливо на соседние рынки. Достаточно велик и риск поглощения казахстанского рынка российскими сетями, – прогнозирует Ерлан Жаукин. – Необходимо повышать качество сервиса и расширять спектр услуг на казахстанских АЗС, что обеспечивается дополнительным потоком инвестиций и возможностью собственнику АЗС заработать. Доход будет направлен в развитие собственного бизнеса».

Есть ли возможности для снижения стоимости топлива либо сохранения на текущем уровне

Ерлан Жаукин однозначен в своей оценке: о снижении стоимости топлива на сегодня говорить нельзя.

«Топливо в Казахстане очень дешёвое. Дальнейшее субсидирование низких цен на внутреннем рынке страны убийственно для экономики. На сегодня можно говорить о формировании справедливой цены на бензин и дизтопливо. Повышение стоимости нефти, поставляемой на внутренний рынок страны, необходимо. Достигается это только путём повышения розничных цен на топливо на внутреннем рынке страны».

В недавнем выступлении Главы государства на расширенном заседании Правительства впервые прозвучала инициатива создания демпферов для снижения колебания цен на ГСМ. На протяжении нескольких лет механизм демпфера работает на топливном рынке России, обеспечивая сдерживание оптовых и розничных цен на одном уровне в рамках допустимого коридора годовой инфляции.Демпфер – это механизм как возмещения из федерального бюджета нефтедобывающим компаниям разницы между экспортными и внутренними ценами на топливо, когда внутрироссийские цены на топливо ниже стоимости их экспортной альтернативы, так и пополнения бюджета, когда нефтедобывающие компании доплачивают в бюджет разницу, если внутренние цены на российском рынке выше их экспортной альтернативы. Учитывая, что российские внутренние цены максимально приближены к ценам мирового рынка, то возмещение демпферной разницы не выступает существенной нагрузкой на федеральный бюджет.

«Сейчас сложно ответить, насколько это применимо к казахстанскому рынку. Внутренние цены на топливо в Казахстане существенно ниже мировых котировок, и возмещение этой разницы нефтедобывающим компаниям окажет существенное давление на бюджет страны. Вместе с тем в 2024 году запланировано формирование общего рынка нефти и нефтепродуктов в рамках ЕАЭС. Существующий дисбаланс цен на топливо на казахстанском рынке в сравнении с ценами на рынках наших партнёров будет устраняться. И в данном случае целесообразно параллельное применение механизмов демпфера и повышения цен до уровня, приближённого к ценам на рынках наших партнёров», – к такому выводу приходит Ерлан Жаукин.

Источник: informburo.kz

Оставить комментарий